Restrukturyzacja u właściciela TVN potrwa jeszcze dwa lata. Koszt: 3,2-4,3 mld dolarów

Warner Bros. Discovery opracował plan zapowiedzianej wiosną br. restrukturyzacji, która ma przynieść synergie kosztowe. Na razie oznacza jednak koszty, które koncern szacuje na 3,2-4,3 mld dolarów.

Synergie kosztowe zostały zapowiedziane przez kierownictwo Warner Bros. Discovery jeszcze przed sfinalizowaniem na początku kwietnia br. fuzji Discovery i WarnerMedia. Wtedy była mowa o 3 mld dolarów oszczędności w ciągu kilku lat.

Przedtem jednak koncern musi przeprowadzić restrukturyzację, która będzie kosztować. Szczegóły w tym zakresie firma przedstawiła inwestorom w poniedziałek.

W komunikacie wskazała, że wydatki brutto związane z restrukturyzacją sięgną od 3,2 do 4,3 mld dolarów. Najwięcej - od 2 do 2,5 mld dolarów - pochłonie wycena strategicznych aktywów programowych, m.in. odpisy dotyczące treści i projektów na etapie developmentu.

W br. już ponad 2 mld dol. kosztów

Latem Warner Bros. Discovery ogłosił rezygnację z realizacji oryginalnych produkcji pod szyldem Max Originals w krajach skandynawskich i Europy Środkowej. W konsekwencji pożegnano się z ok. 30 menadżerami wysokiego szczebla HBO Max w regionie Europy (także w Polsce), Afryki i Bliskiego Wschodu. Redukcje objęły też kilkadziesiąt osób zajmujących się kreacją treści, a także produkcje w toku, m.in. prawie ukończony film „Batgirl”.

Ponadto platformy HBO Max i Discovery+ mają zostać połączone w jedną usługę, która w USA i Ameryce Łacińskiej pojawi się w 2023 roku.

>>> Praca.Wirtualnemedia.pl - tysiące ogłoszeń z mediów i marketingu

Od 800 mln do 1,1 mld dolarów mają wynieść koszty zmian organizacyjnych w Warner Bros. Discovery, m.in. odpraw i świadczeń dla odchodzących pracowników, utrzymania klientów i relokacji, a od 400 do 700 mln dolarów wydatki związane z rezygnacją z różnych umów i konsolidacją posiadanych nieruchomości.

Restrukturyzacja ma potrwać do końca 2024 roku. Firma prognozuje, że związane z nią wydatki kapitałowe sięgną 1-1,5 mld dolarów.

Koncern zaczął już ponosić wydatki w tym zakresie: w drugim kwartale wyniosły 1 mld dolarów, a w trzecim kwartale dodatkowe koszty są szacowane na 1,3-1,6 mld dolarów.

Warner Bros. Discovery nie na sprzedaż

We wrześniu pojawiły się pogłoski, że przejęciem Warner Bros. Discovery może być zainteresowany Comcast, do którego należą m.in. NBCUniversal i Sky. Szef Warner Bros. Discovery David Zaslav zaprzeczył temu. - Nie jesteśmy na sprzedaż, absolutnie nie jesteśmy - zapewnił na konferencji prasowej.

Od finalizacji fuzji Discovery i WarnerMedia kurs akcji Warner Bros. Discovery zmalał o ponad 45 proc.

Warner Bros. Discovery ze spadkiem przychodów

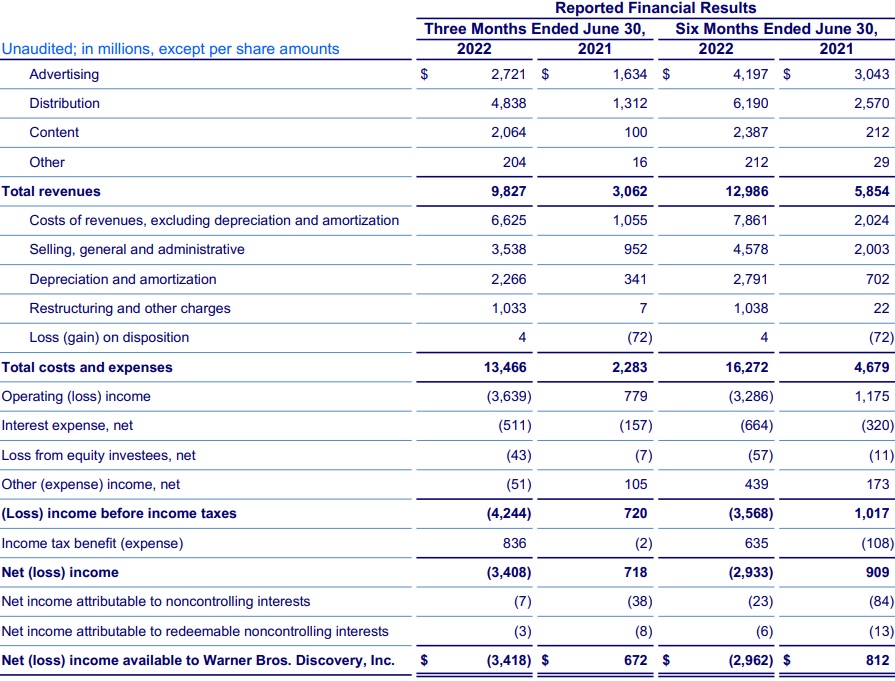

W drugim kwartale koncern zanotował 9,83 mld dolarów przychodów (rok wcześniej samo Discovery miało 3,06 mld dolarów), z czego 4,84 mld dolarów z dystrybucji, 2,72 mld dolarów z reklam, a 2,06 mld dolarów z bezpośredniej sprzedaży treści.

W ujęciu pro forma (czyli porównując z łącznymi wynikami Discovery i WarnerMedia przed rokiem) wpływy zmalały o 3 proc. - z 11,21 do 10,82 mld dolarów. Firmie zaszkodził silny kurs dolara, bez uwzględnienia zmian kursów walutowych spadek przychodów wyniósł 1 proc.

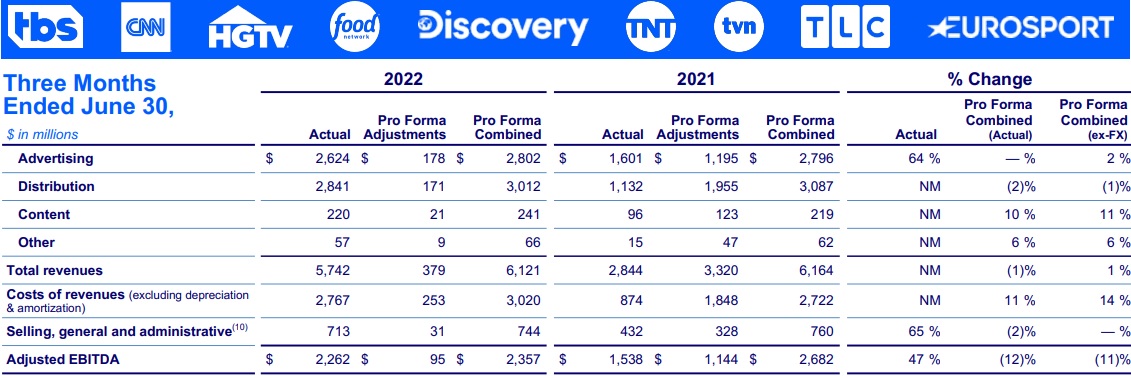

Ponad połowę przychodów firma wygenerowała w pionie telewizyjnym, obejmującym m.in. Grupę TVN. Wpływy sięgnęły tam 5,74 mld dolarów, w tym 2,84 mld dolarów z dystrybucji, 2,62 mld dolarów z reklam i 220 mln dolarów z treści.

Koncern w sprawozdaniu wskazał, że działalności telewizyjnej gorzej szło poza USA: w niektórych krajach w Europie zmalały stawki w umowach z operatorami, w regionie EMEA nieznacznie zmalał popyt reklamowy, za to polepszył się w Ameryce Środkowej. Natomiast w USA wyższe umowy z operatorami nie zrekompensowały odpływu klientów telewizji linearnej, a na rynku reklamowym najlepiej radziły sobie stacje sportowe.

Przy 3,48 mld dolarów kosztów (bez amortyzacji i utraty wartości) skorygowany zysk EBITDA wyniósł 2,26 mld dolarów. Koszty uzyskania przychodów wzrosły m.in. wskutek droższych praw do transmisji sportowych, a wydatki ogólne i administracyjne ograniczono pro forma z 760 do 744 mln dolarów w ramach synergii.

W ujęciu pro forma wpływy segmentu tv zmalały o 1 proc. do 6,12 mld dolarów (bez wpływu zmian kursów walut wzrosły o 1 proc.), a skorygowana EBITDA - o 12 proc. do 2,36 mld dolarów.

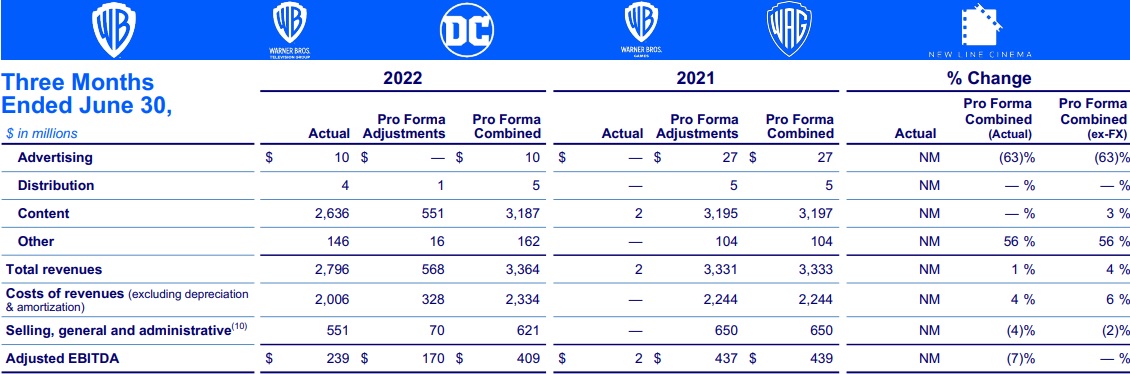

Gra „LEGO Gwiezdne wojny” przyćmiła filmy

Segment produkcji treści, obejmujący przede wszystkim wytwórnie filmowe, osiągnął w zeszłym kwartale 2,8 mld dolarów przychodów (prawie w całości ze sprzedaży treści) i 239 mln dolarów skorygowanego zysku EBITDA.

Pro forma wpływy zwiększyły się o 1 proc. (a o 4 proc. bez uwzględnienia zmian kursów walut) do 3,36 mld dolarów mimo gorszych wyników filmów w kinach (koncern tłumaczy, że mniej premier wypadło w zeszłym kwartale niż rok wcześniej), wypożyczalni filmów (popyt malał wraz z poprawą sytuacji epidemicznej) i sprzedaży licencji do telewizji, za to mocno na plus zadziałała premiera gry wideo „LEGO Gwiezdne wojny: Saga Skywalkerów”.

Koszty uzyskania przychodów wzrosły pro forma o 4 proc. do 2,24 mld dolarów (więcej wydano na produkcję nowych gier i filmów), a wydatki ogólne i administracyjne zmalały o 4 proc. do 621 mln dolarów (mniej premier w kinach to niższe nakłady marketingowe).

92 mln subskrybentów, HBO Max i discovery+ razem

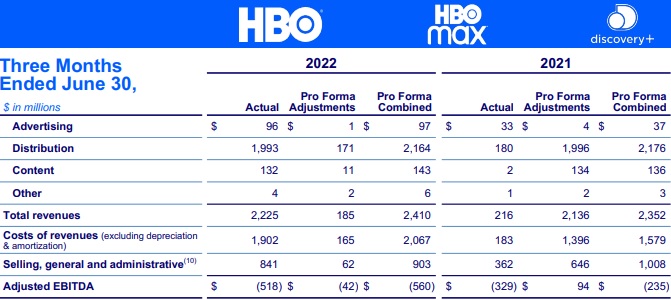

Segment OTT koncernu miał 2,22 mld dolarów kwartalnych wpływów, z czego 1,99 mld z dystrybucji, a 132 mln ze sprzedaży treści. Już 96 mln dolarów przyniosła sprzedaż reklam, głównie dzięki uruchomieniu w połowie ub.r. tańszego pakietu HBO Max, w którym wyświetlane są treści reklamowe.

Z usług subskrypcyjnych Warner Bros. Discovery, na czele z platformami HBO Max i discovery+, na koniec czerwca korzystało 92,1 mln klientów, wobec 90,4 mln kwartał wcześniej i 75,8 mln w połowie ub.r.

W USA liczba subskrybentów w ciągu roku zwiększyła się z 49,7 do 53 mln, a na pozostałych rynkach - z 26,1 do 39,1 mln. W tej pierwszej grupie każdy miesięcznie płacił średnio 10,54 dolara, a w tej drugiej - jedynie 3,69.

Koncern zapowiedział, że zamierza stworzyć wspólną ofertę z treściami z HBO Max (gdzie przeważają filmy i seriale) i discovery+ z treściami non-fiction. Taka oferta będzie ma pojawić się w USA w połowie przyszłego roku, będzie zawierała darmowy pakiet, w którym przy treściach będą emitowane reklamy.

Celem firmy jest 140 mln subskrybentów platform do 2025 roku.

Wysokobudżetowe filmy najpierw do kin

Przy 1,9 mld dolarów kosztów uzyskania przychodów i 841 mln dolarów wydatków ogólnych i administracyjnych pion OTT miał 518 mln dolarów skorygowanej straty EBITDA.

W ujęciu pro forma jego przychody zwiększyły się o 2 proc. do 2,41 mld dolarów, a skorygowana strata EBITDA pogłębiła z 235 do 560 mln dolarów.

Szef koncernu David Zaslav zapewnił, że wydatki na produkcje do HBO Max znacząco wzrosną, a na platformie pojawią się treści od Discovery. Przy czym firma nie zamierza realizować wysokobudżetowych filmów czy seriali wyłącznie na swoje platformy. Niedawno zrezygnowała z mającego kosztować 90 mln dolarów filmu "Batgirl", który miał mieć premierę na HBO Max.

- Nie znajdujemy ekonomicznego uzasadnienia dla drogich filmów, które pojawiają się od razu w streamingu - stwierdził Zaslav. Zaznaczył, że efekty wysokobudżetowych filmów na platformach streamingowych (ilu użytkowników kupuje subskrypcję dla takich produkcji, jak je potem ogląda) są bez porównania gorsze niż w przypadku emisji w kinach. - Dlatego robimy strategiczny zwrot - podkreślił.

2 mld dolarów kosztów fuzji, 53 mld dolarów zadłużenia

Wydatki Warner Bros. Discovery w minionym kwartale były o 3,64 mld dolarów wyższe od wpływów, sięgnęły 13,47 mld dolarów. Koszty amortyzacji i utraty wartości wyniosły 2,27 mld dolarów, podczas gdy rok wcześniej samo Discovery zaksięgowało tylko 341 mln dolarów.

W związku z fuzją koncern poniósł 983 mln dolarów kosztów transakcyjnych i integracyjnych oraz 1,03 mld dolarów tytułem restrukturyzacji.

Strata operacyjna sięgnęła 3,64 mld dolarów, a strata netto - 3,41 mld dolarów, wobec odpowiednio 779 i 718 mln dolarów zysku Discovery przed rokiem.

Na koniec czerwca Warner Bros. Discovery miał 53 mld dolarów długu netto, stanowiącego 5-krotność zysku EBITDA firmy w ujęciu pro forma w ostatnich czterech kwartałach. Z drugiej strony dysponował 3,9 mld dolarów wolnych środków.

Koncern zaznaczył, że w zeszłym kwartale spłacił 3,5 mld dolarów pożyczek, które miał zwrócić jesienią 2023 i w kwietniu 2025 roku. Średnia okres spłaty pozostałego zadłużenia to 14 lat, a roczny koszt jego obsługi - 4,2 proc.

Newsletter

Newsletter

Nowy niekodowany kanał już na satelicie i w Canal+

Nowy niekodowany kanał już na satelicie i w Canal+  23 nowe kanały w Canal+ online

23 nowe kanały w Canal+ online  TV Republika Plus i kanał narodowców poszerzyły zasięg

TV Republika Plus i kanał narodowców poszerzyły zasięg  Spółka TVN znów ma prezesa

Spółka TVN znów ma prezesa  Serial dla prawdziwych mężczyzn? Recenzja „Idź przodem, bracie” od Netfliksa

Serial dla prawdziwych mężczyzn? Recenzja „Idź przodem, bracie” od Netfliksa

Dołącz do dyskusji: Restrukturyzacja u właściciela TVN potrwa jeszcze dwa lata. Koszt: 3,2-4,3 mld dolarów