Skąd się wziął fenomen argentyńskiej hossy

Choć na giełdach emerging markets drugie półrocze 2013 r. przynosi poprawę nastrojów, nie wystarcza to jednak do wyjaśnienia powodów dynamicznej hossy na parkiecie w Argentynie, rozpoczętej kilka miesięcy wcześniej. Nie wystarczają do tego także oceny stanu i perspektyw argentyńskiej gospodarki, finansów państwa, wciąż narażonych na roszczenia wierzycieli, oraz wysokie ryzyko inwestycyjne, potwierdzone przez agencje ratingowe.

Giełdy krajów zaliczanych do emerging markets, najmocniej ucierpiały w czasie bessy po pęknięciu bańki na rynku amerykańskich nieruchomości, będącego jej konsekwencją kryzysu finansowego i późniejszej zapaści globalnej gospodarki. Bardzo wyraźnie skorzystały też z dobrodziejstw luźnej polityki pieniężnej głównych banków centralnych świata, która miała być antidotum na skutki kryzysu i lekiem, mającym przywrócić do równowagi nie tylko rynki finansowe, ale i pobudzić koniunkturę gospodarczą. Bliskie zera stopy procentowe i zasilanie rynków finansowych potężnymi zastrzykami pieniądza, spowodowały na emerging markets niespotykany napływ kapitału, poszukującego możliwości osiągnięcia ponadprzeciętnych zysków. Ta sielanka na większości z nich zakończyła się w 2010 r. Dla części oznaczała zdecydowane zahamowanie tempa wzrostu indeksów, dla części odwrócenie wcześniejszej tendencji, czyli rozpoczęcie marszu w dół. Trwał on z różnym nasileniem do połowy 2013 r. Kolejne miesiące przyniosły poprawę nastrojów na rynkach wschodzących i zwyżki, sięgające kilkanaście procent.

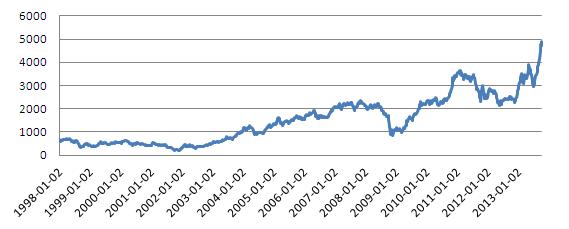

Zmiany indeksu giełdy w Argentynie

Źródło: Stooq.pl.

Jednym z nielicznych indeksów giełdowych, które oprały się negatywnemu scenariuszowi, rozgrywanemu od 2010 r. do połowy 2013 r., a następnie wyróżniały się dynamiką wzrostu, jest argentyński Merval. W jego przypadku, po osiągnięciu na początku 2011 r. szczytu odreagowania po bessie związanej z globalnym kryzysem finansowym, było co prawda porównywalne co do skali spadku ze zniżkami na innych rynkach, ale trwało jedynie do połowy 2012 r., czyli znacznie krócej niż w pozostałych przypadkach. W tym czasie Merval stracił 42 proc., a brazylijski Bovespa zniżkował o 28 proc. Jednak ten drugi niekorzystną tendencję kontynuował aż do połowy 2013 r., powiększając stratę do 40 proc. Tymczasem wskaźnik w Argentynie drugą połowę 2012 r. spędził już na zbieraniu sił do większego ruchu w górę. Rozpoczął się on pod koniec tego roku i do początku października 2013 r. jego skala sięga już 130 proc. Pod względem dynamiki wzrostu ustępuje jedynie wskaźnikowi giełdy w Wenezueli, który podwaja swoją wartość średnio co pół roku. Ostatnia fala wzrostów, trwająca na większości emerging markets od czerwca, przyniosła Mervalowi 68-proc. zwyżkę i niemal 120-proc. skok w Wenezueli. Dla porównania, trzeci pod względem dynamiki był w tym czasie indeks giełdy brazylijskiej, ze skromnym dorobkiem sięgającym 20 proc.

Trudno oczywiście nie zadać pytania o przyczyny argentyńskiego cudu giełdowego. Próżno ich szukać w kondycji tamtejszej gospodarki. Co prawda, po kryzysie finansowym z lat 1999-2001, zakończonym ogłoszeniem niewypłacalności kraju, tempo wzrostu PKB szybko wróciło do poziomu 7-9 proc. rocznie, jednak właśnie w 2012 r. ponownie załamało się, sięgając niespełna 2 proc. Prognozy na ten rok i najbliższe lata w optymistycznym wariancie sięgają zaś 3-4 proc., nie ma więc mowy o powrocie do dobrej koniunktury, jako fundamencie, na którym hossa mogłaby opierać swoją rację bytu.

Drugim istotnym elementem, mogącym stanowić jej uzasadnienie, jest to, że w sierpniu 2012 r. argentyński rząd zakończył wykup obligacji, tzw. Boden, czyli spłatę 19,6 mld dolarów zobowiązań powstałych w wyniku „restrukturyzacji” części sięgającego w 2001 r. około 100 mld dolarów zadłużenia. Wewnątrz kraju okrzyknięto ten fakt jako wielkie wydarzenie, uwalniające go od starych obciążeń i otwierające nową erę życia bez długów. Problem jednak w tym, że agencje ratingowe wciąż plasują Argentynę w gronie krajów o największym ryzyku, czyli mówiąc wprost, przyznając oceny na poziomie śmieciowym. To zaś powinno skutecznie odstraszać sporą część spekulacyjnego kapitału zagranicznego, poszukującego ponadprzeciętnych zysków, ale nie za wszelką cenę. Poza tym, wciąż sporą aktywność wykazują wierzyciele, którzy czują się nieusatysfakcjonowani częściową spłatą zadłużenia i żądają kolejnych pieniędzy. Symbolem prowadzonej przez nich batalii było „aresztowanie” w jednym z afrykańskich portów argentyńskiego żaglowca Libertad, jak zabezpieczenie roszczeń funduszu NML Capital. Jednak orzeczenia sądów, także amerykańskich, przyznających tego typu funduszom prawo do żądania spłaty zadłużenia mają już bardziej konkretny wymiar. Tyle, że argentyński rząd nie ma zamiaru ich honorować. A o tym, że potrafi podejmować odważne i kontrowersyjne decyzje, świadczy dokonanie właśnie w 2012 r. nacjonalizacji hiszpańskiego koncernu paliwowego Repsol.

W sierpniu 2012 r., wraz z odtrąbieniem uwolnienia się Argentyny od starych długów, odblokowano również limitowany poprzednio dostęp do środków, zgromadzonych na rachunkach bankowych, zamrożonych w 2001 r. w celu uniknięcia masowego wycofywania pieniędzy z banków. To właśnie wydarzenie mogło stać się impulsem do giełdowej hossy, powodując że uwolniona gotówka popłynęła szerokim strumieniem na giełdę w Buenos Aires. Potwierdzeniem tej tezy jest obserwowany od jesieni 2012 r. wyraźny wzrost obrotów na tamtejszym parkiecie, o kilka miesięcy wyprzedzający stopniowy i ostrożny powrót zainteresowania emerging markets ze strony globalnego kapitału. Wskazywać to może, że źródło argentyńskiej hossy jest zdecydowanie miejscowego pochodzenia.

W tym kontekście warto też wrócić do wspomnianej wcześniej giełdy w Wenezueli. Oba kraje, poza bezprecedensową skalą hossy, mają jeszcze jedną cechę wspólną. Jest nią równie bezprecedensowa, jak na obecne czasy, skala inflacji. W Wenezueli sięga ona w tym roku na razie około 30 proc., a według szacunków, może na koniec roku dobić do 50 proc. Co prawda w Argentynie oficjalny wskaźnik tempa wzrostu cen wynosi około 12 proc., jednak według wielu niezależnych źródeł, jego faktyczna wielkość może sięgać nawet 25-30 proc. Patrząc z tego punktu widzenia, giełdowa hossa w obu krajach nie wygląda już tak imponująco, a napędzana jest uciekającym przed erozją pieniądzem. Gwoli przypomnienia, w rekordowym dla warszawskiej giełdy 1993 r., gdy WIG wzrósł o 1095 proc., inflacja w Polsce wynosiła prawie 19 proc.

Roman Przasnyski, Open Finance

Newsletter

Newsletter

Nowy niekodowany kanał już na satelicie i w Canal+

Nowy niekodowany kanał już na satelicie i w Canal+  23 nowe kanały w Canal+ online

23 nowe kanały w Canal+ online  TV Republika Plus i kanał narodowców poszerzyły zasięg

TV Republika Plus i kanał narodowców poszerzyły zasięg  Spółka TVN znów ma prezesa

Spółka TVN znów ma prezesa  Serial dla prawdziwych mężczyzn? Recenzja „Idź przodem, bracie” od Netfliksa

Serial dla prawdziwych mężczyzn? Recenzja „Idź przodem, bracie” od Netfliksa

Dołącz do dyskusji: Skąd się wziął fenomen argentyńskiej hossy