Kredyt hipoteczny tylko z wkładem własnym. Nowe przepisy wejdą od 2014 roku

Nie masz oszczędności nie dostaniesz kredytu na mieszkanie - ogłosiła Komisja Nadzoru Finansowego. Od przyszłego roku, przy zakupach na kredyt klient musi z własnej kieszeni wyłożyć co najmniej 5 proc. ceny nieruchomości, od 2015 r. - 10 proc., a od 2016 - 15 proc. KNF mówi też stop kredytom walutowym.

5,10,15 proc. to bardzo kosztowna wyliczanka, która znalazła się w znowelizowanej właśnie Rekomendacji S, regulującej rynek kredytów mieszkaniowych. Zakładając, że przeciętny kredyt (189 tys. zł w I kw. 2013 r. według danych Związku Banków Polskich) Polacy biorą na całą cenę nieruchomości, to już w przyszłym roku klient musi mieć przed zakupem min. 9,5 tys. zł oszczędności, w 2015 r. - 19 tys. zł, a w 2016 r. - 28,5 tys. zł.

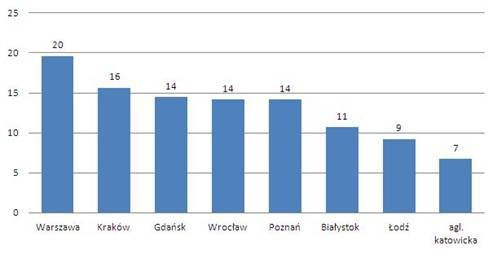

Z kolei biorąc pod uwagę średnie ceny transakcyjne mieszkań w aglomeracjach, największe kwoty trzeba będzie wcześniej zaoszczędzić w stolicy- ok. 20 tys. zł, w Krakowie min. 16 tys. zł, a we Wrocławiu, Gdańsku i Poznaniu po 14 tys. zł i to tylko przy 5 proc. wkładzie własnym zapowiedzianym wyłącznie na 2014 r.

Dla wielu, szczególnie młodych osób z niskimi zarobkami na starcie może to być bariera nie do pokonania. W nowych warunkach trudniej też będzie podjąć decyzję o opuszczeniu rodziny i samodzielnym stracie w wynajmowanym lokum. Świadomość, że pieniądze przeznaczane na wynajem mogłyby być odkładane na przyszłe mieszkanie może opóźnić usamodzielnianie się młodych Polaków.

5% wkład własny dla całkowitych średnich cen transakcyjnych mieszkania w wybranych miastach w I kw. 2013 r. (tys. zł)

Źródło: Open Finance, AMRON SARFiN

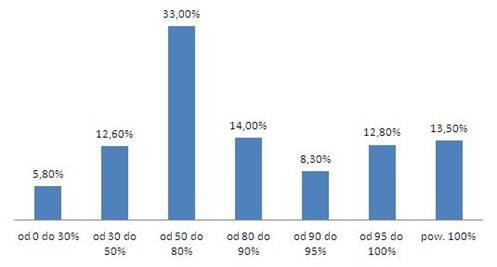

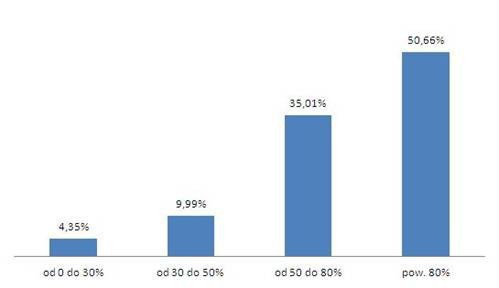

Ale mogło być jeszcze gorzej, bo opublikowane na początku roku wstępne stanowisko nadzoru mówiło, że od 2014 r. klienci powinni mieć odłożone minimum 10 proc. ceny nabywanej nieruchomości. I miała to być dopiero rozgrzewka przed 2015 r. , w którym wymagany wkład własny miał wynosić już 20 proc. Nadzór złagodniał i przyzwyczajanie Polaków do oszczędzania na mieszkanie rozłożył w czasie, jednocześnie poprzestając na 15 proc. minimalnym udziale klienta w zakupie, zamiast planowanych 20 proc. Łatwo jednak nie będzie, bo 26 proc. osób pożyczających na mieszkanie nie ma nawet 5 proc. kwoty potrzebnej do zakupu - wynika z ostatnich, szczegółowych danych na temat relacji kredytu do wartości nieruchomości (LtV). Gdy próg wymagań posiadanych oszczędności wzrasta do 10 proc. ceny mieszkania, w kłopocie znajduje się już ponad 35 proc. klientów. Przy 15 proc. udziale własnym, z którym trzeba się będzie zmierzyć od 2016 r. problem może mieć niemal połowa klientów. Co nie bez znaczenia ani dla Komisji, ani dla klientów, to udział kredytów z wysokim LtV, czyli wysokim udziałem kredytu w cenie nabywanej nieruchomości wciąż rośnie, chociaż spadają ceny nieruchomości.

Struktura wskaźnika LtV dla nowo udzielanych kredytów III kw. 2010 r.

Źródło: ZBP

Struktura wskaźnika LtV dla nowo udzielanych kredytów - I kw. 2013 r.

Źródło: ZBP

Jedną z przyczyn takiej sytuacji jest szeroka dostępność ofert kredytowych z wysokim wskaźnikiem LtV. Na 20 banków z naszej listy, 12 pożyczy na 100 proc. i więcej ceny nieruchomości, jeden na 95 proc., trzy na 90 proc., a cztery na 80 proc.

Klienci z pustymi kieszeniami nie powinni się nastawiać, że potrzebne oszczędności zastąpią innym kredytem, bo nadzór zastrzegał już wcześniej, że nie powinny to być pożyczone pieniądze. Otwartym pozostanie pytanie, jak banki będą tę kwestię weryfikowały.

Maksymalne LTV I okres kredytowania

Bank | Maks. LTV | Maks. okres kredytowania |

mBank | 110% | 40 |

Getin Noble Bank | 107% brutto | 50 |

BGŻ | 100% | 40 |

BOŚ | 100% | 35/50 |

BPS | 100% | 30 |

DB PBC | 100% | 40 |

Euro Bank | 100% | 30 |

Millennium | 100% | 35 |

Pekao | 100% | 30 |

PKO BP | 100% | 40 |

Pocztowy | 100% | 40 |

Nordea Bank | 100% | 45 |

Alior | 95% | 30 |

BNP Paribas | 90% | 35 |

BZ WBK | 90% | 30 |

Citi Handlowy | 90% | 35 |

Raiffeisen-Polbank | 80% | 30 |

BPH | 80% | 30 |

ING BSK | 80% | 40 |

Invest Bank | 80% | 25 |

Liczenie zdolności do spłaty przez 30 lat

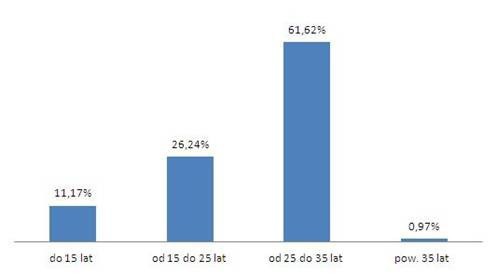

Na liście opublikowanych zmian KNF modyfikuje też sposób szacowania maksymalnej zdolności kredytowej klienta. Pozwala aby banki liczyły zdolność do spłaty kredytu w ciągu 30 lat, a nie 25 lat, jak ma to miejsce obecnie. Pozwala to zwiększyć zdolność kredytową, bo różnica między ratą kredytu na 25 i 30 lat wynosi obecnie ponad 9 proc. Jednocześnie KNF ogranicza maksymalny czas trwania kredytów mieszkaniowych do 35 lat. Co będzie oznaczało, że niemal połowa banków skróci proponowany maksymalny okres spłaty kredytu.

Struktura nowo udzielonych kredytów ze względu na okres kredytowania

Źródło: ZBP

Najlepiej gdyby rata nie przekraczała 40 proc. dochodów

W nowej rekomendacji relację rat kredytów do dochodów nadzór pozostawia do indywidualnej decyzji banków. Podpowiada jednak, że optymalne jest nie więcej niż 40 proc. ewentualnie 50 proc.

Koniec z walutami obcymi

Po zmianach nie będzie już udzielania kredytów w walutach innych niż waluta dochodów. Ale to akurat klientów już szczególnie nie zmartwi, bo praktycznie i tak ich już nie ma. Jak podaje ZBP w I kwartale banki udzieliły wartościowo 1,12 proc. walutowych kredytów mieszkaniowych, głównie w euro.

Nadzór nie chce już więcej kredytów wyższych od cen mieszkań

KNF wprowadzając wymóg posiadania wkładu własnego postanowił m.in. skończyć z biernym przyglądaniem się sytuacji w której wartość nieruchomości, zabezpieczających kredyty hipoteczne spada i nie pokrywa w całości pożyczanych kwot. Jak wynika z raportu urzędu „Sytuacja banków w 2012 r.” - spadek cen mieszkań oraz wzrost kursów walut szczególnie franka szwajcarskiego sprawił, że na koniec zeszłego roku banki miały 239 tys. kredytów (27 proc. ogółu) których wartość przewyższała cenę nieruchomości. W puli tej 162,3 tys. stanowiły kredyty walutowe a 76,5 tys. złotowe. W opinii KNF należy jednak przypuszczać, że faktyczna liczba kredytów o wysokich LTV jest wyższa, bo banki najprawdopodobniej nie w pełni uwzględniły obniżenie cen nieruchomości do jakiego doszło w ostatnich latach. Zdaniem autorów raportu wysokie LTV znacznej części portfela kredytów wzbudzają obawy m.in. o sytuację finansową banków w przypadku pogorszenia spłacalności tych kredytów (kwestia niskiej skali odzysku) oraz o sytuację finansową gospodarstw domowych, które zostałyby objęte procesami windykacyjnymi (część z nich pomimo sprzedaży nieruchomości pozostałaby z bardzo wysokimi zobowiązaniami).

Na razie na stronie internetowej KNF ogłoszone zostały fragmenty rekomendacji S, jej pełny tekst ma się ukazać wkrótce. Pewne jest już jednak, że większość zmian w tym również te dotyczące wkładu własnego mają wejść w życie od początku przyszłego roku, a część zmian głównie regulująca wewnętrzne procedury banków od połowy przyszłego roku.

Halina Kochalska, Open Finance

Newsletter

Newsletter

Nowy serial historyczny od połowy grudnia w TVP1. To następca „Korony królów”

Nowy serial historyczny od połowy grudnia w TVP1. To następca „Korony królów”  Z Kanałem Zero pożegnała się znana influencerka

Z Kanałem Zero pożegnała się znana influencerka  Canal+ Polska wdrożył nowy system emisji. Chodzi o szybkie dodawanie nowych kanałów

Canal+ Polska wdrożył nowy system emisji. Chodzi o szybkie dodawanie nowych kanałów  Awaria w siedzibie TVN. "Woda nie nadaje się do spożycia"

Awaria w siedzibie TVN. "Woda nie nadaje się do spożycia"  „Diuna: Proroctwo” nowym hitem Maxa

„Diuna: Proroctwo” nowym hitem Maxa

Dołącz do dyskusji: