TVN coraz bliżej zmiany właściciela. AT&T zgadza się na fuzję Discovery i WarnerMedia

Rada dyrektorów koncernu telekomunikacyjnego AT&T zaakceptowała warunki połączenia należącego do niego WarnerMedia (właściciela m.in. HBO i Warner Bros.) i Discovery (właściciela m.in. TVN). Transakcja ma zostać sfinalizowana w drugim kwartale br.

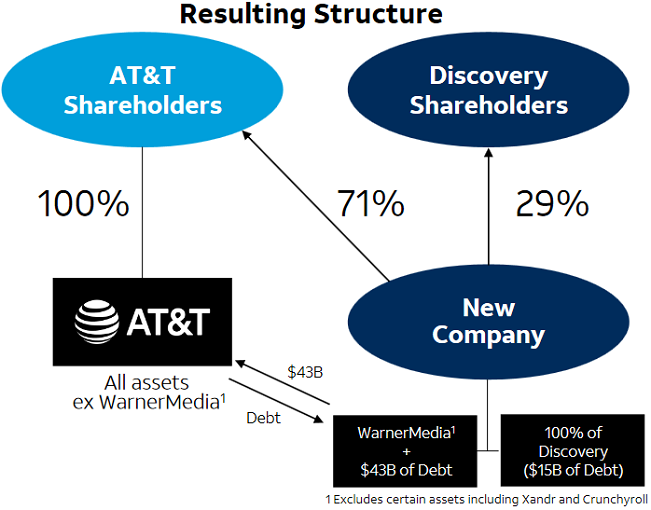

Władze AT&T ustaliły, że przed zapowiedzianą fuzją WarnerMedia zostanie wydzielony z jego struktur, a następnie połączy się z Discovery. W utworzonym koncernie, działającym pod nazwą Warner Bros. Discovery, 71 proc. akcji będzie należeć do obecnych akcjonariuszy AT&T. Każdy inwestor za jeden walor AT&T dostanie dodatkowo ok. 0,24 akcji nowego podmiotu. Pozostałe 29 proc. akcji trafi do akcjonariuszy Discovery w zamian za obecnie posiadane walory.

AT&T otrzyma natomiast 43 mld dolarów w gotówce i innej formie (we wcześniejszych komunikatach wskazywano obligacje i zmniejszenie zadłużenia WarnerMedia).

W komunikacie telekomu podkreślono, że jego akcjonariusze nie muszą wykonywać żadnych czynności, żeby otrzymać walory Warner Bros. Discovery.

Warner Bros. Discovery zastąpi Discovery także na nowojorskiej giełdzie, będzie notowane z oznaczeniem WBD. Finalizacja fuzji jest planowana w drugim kwartale br. Zgoda władz AT&T to kolejny warunek spełniony przed jej realizacją, w drugiej połowie grudnia ub.r. bezwarunkową zgodę na połączenie firm wydała Komisja Europejska.

AT&T z mniejszym zadłużeniem i dywidendą

John Stankey, CEO w AT&T, podkreślił, że koncern wybrał formułę fuzji WarnerMedia i Discovery zapewniającą jak najsprawniejsze przeprowadzenie całego procesu. - Jesteśmy przekonani, że spinoff (czyli wydzielenie spółki - przyp.) spełnia ten cel, ponieważ jest prosty, efektywny i sprawia, że akcjonariusze AT&T będą mieć akcje obu spółek, z których każda będzie mogła osiągać lepsze zwroty z inwestycji zgodnie z możliwościami rynkowymi - stwierdził.

- Zamiast próbować uwzględniać zmienność rynku w najbliższym czasie i decydować, gdzie podzielić wartość w procesie wymiany akcji, spinoff pozwoli rynkowi robić to, co rynki robią najlepiej - dodał.

Telekom zaznaczył, że transakcja pozwoli mu zmniejszyć swoje zadłużenie i skupić się na zarabianiu na usługach telekomunikacyjnych. W br. zamierza przeznaczyć ok. 20 mld dolarów na inwestycje, głównie w infrastrukturę światłowodową i 5G.

Na koniec ub.r. AT&T miał 156,2 mld dolarów zadłużenia netto, które stanowiło 3,22-krotność skorygowanego zysku EBITDA z ostatnich 12 miesięcy. Koncern chce do końca 2023 roku obniżyć wskaźnik długo netto do 2,5-krotności rocznego zysku EBITDA.

Równocześnie AT&T poinformował, że z zeszłorocznego zysku wypłaci dywidendę wynoszącą 1,11 dolara na akcję (przed rokiem przekazał inwestorom 2,08 dolara na akcję). Dywidenda trafi do akcjonariuszy już po wydzieleniu WarnerMedia, będzie wynosić ok. 40 proc. wolnych przepływów pieniężnych koncernu, co - jak wskazano w komunikacie - ma pozwolić na inwestycje w „atrakcyjne możliwości wzrostowe”.

Warner Bros. Discovery ma już hasło i logo

W połowie ub.r. zaprezentowano już logo Warner Bros. Discovery i hasło główne firmy: „the stuff that dreams are made of” („rzeczy, z których stworzono sny”).

Prezesem nowego podmiotu będzie David Zaslav. Rada dyrektorów nowej firmy ma składać się z 13 członków, początkowo sześciu zostanie powołanych przez AT&T, a sześciu (w tym David Zaslav) przez Discovery.

- Naszą wspólną wizją jest firma zajmująca się czystą rozrywką. Łącząca najbardziej cenione formaty na świecie z najlepszych gatunków programowych, w tym telewizji i filmów premium, animacji, światowego sportu i wiadomości, dzieci i rodzin, stylu życia - rozrywka pod jednym dachem - poinformował David Zaslav w maju ub.r., gdy ogłaszano transakcję.

Discovery i WarnerMedia razem oszczędzą 3 mld dolarów

Fuzja ma pozwolić osiągać wyższe przepływy pieniężne, które umożliwią szybkie zmniejszenie poziomu zadłużenia - do wartości 3-krotności rocznego zysku EBITDA w ciągu 24 miesięcy (z ok. 5-krotności w momencie fuzji). Potem zadłużenie ma utrzymywać się w przedziale 2,5-3-krotności rocznej EBITDA. WarnerMedia ma zapewniono finansowanie od JP Morgan i spółek zależnych Goldman Sachs.

W prezentacji z maja ub.r. podano, że jeśli fuzja zostanie sfinalizowana w połowie przyszłego roku, w 2023 roku nowy podmiot ma osiągnąć 52 mld dolarów wpływów, z czego ponad 15 mld dolarów od subskrybentów cyfrowych. W ub.r. Discovery i WarnerMedia łącznie miały 39 mld dolarów przychodów.

Skorygowany zysk EBITDA połączonych firm w 2023 roku ma sięgnąć 14 mld dolarów, wobec 12 mld dolarów ich łącznej skorygowanej EBITDA w ub.r. Synergie kosztowe są prognozowane na ponad 3 mld dolarów.

Nowy koncern w ponad 220 krajach

Koncern powstały w efekcie fuzji będzie obecny w ponad 220 krajach i 50 obszarach językowych. Jego biblioteka wideo będzie liczyć ponad 200 tys. godzin.

- Nowa firma będzie mogła rywalizować na całym świecie w szybko rosnącym sektorze usług bezpośrednio do konsumentów - zapewniając frapujące treści subskrybentom w ramach całej swojej oferty, obejmującej HBO Max i niedawno uruchomione discovery+ - zapowiedziano w komunikacie w maja br.. Zwrócono uwagę, że oferta WarnerMedia obejmuje głównie produkcje fabularne, natomiast Discovery tworzy wiele treści niefabularnych.

- Nowa firma będzie mogła inwestować w więcej oryginalnych treści na platformy streamingowe, zwiększyć możliwości programowe swoich globalnych płatnych stacji linearnych oraz kanałów nadawanych na poszczególnych rynkach oraz oferować więcej innowacyjnych doświadczeń wideo - wyliczono.

- Umowa łączy dwóch liderów rozrywki z komplementarnymi atutami w zakresie treści i pozycjonuje nową firmę jako jedną z czołowych globalnych platform streamingowych. Wesprze fantastyczny wzrost i międzynarodową ekspansję HBO Max oraz globalną obecność Discovery oraz pozwoli osiągnąć wydajność umożliwiającą tworzenie więcej wspaniałych treści, żeby dawać konsumentom to, czego chcą - podkreślił John Stankey w maju ub.r.

Zaznaczył, że AT&T skupi się na rynku telekomunikacyjnym, natomiast akcjonariusze telekomu dodatkowo będą mieć akcje nowego podmiotu.

WarnerMedia kupiony za 85 mld dolarów

Do WarnerMedia należą przede wszystkim nadawcy telewizyjni CNN, HBO i Cartoon Network, a także wytwórnia filmowa Warner Bros. W połowie 2018 roku firma, wówczas działająca pod nazwą Time Warner została przejęta przez operatora telekomunikacyjnego AT&T za ok. 85 mld dolarów, z czego 42,5 mld dolarów w gotówce.

Transakcję zapowiedziano jesienią 2016 roku, po czym prawie dwa lata zabrało uzyskanie zgody sądu federalnego na jej realizację. Negatywnie wypowiadał się o niej Donald Trump, już w czasie kampanii przed wyborami prezydenckimi w 2016 roku zapowiedział, że ją zablokuje.

Obecnie AT&T skupia się na rynku telekomunikacyjnym, zbiera środki na zakup częstotliwości do rozwoju sieci 5G. Niedawno koncern wziął kredyt 14 mld dolarów kredytu, a w lutym br. sprzedał funduszowi TPG Capital jedną trzecią udziałów platformy telewizyjnej DirecTV za 16,25 mld dolarów. W 2015 roku kupił ją za 68 mld dolarów.

Discovery kupiło Eurosport i Scrippsa z TVN

Koncern Discovery w latach 2012-2015 roku przejął 100 proc. udziałów Eurosportu, a na początku 2018 roku za 14,6 mld dolarów kupił Scripps Networks Interacitve, ówczesnego właściciela Grupy TVN, płacąc 8,4 mld dolarów w gotówce, a resztę w swoich akcjach.

W drugim kwartale 2021 r. Discovery osiągnął wzrost przychodów o 21 proc. do 3,06 mld dolarów oraz zysku netto z 271 do 672 mln dolarów.

Newsletter

Newsletter

Nowy niekodowany kanał już na satelicie i w Canal+

Nowy niekodowany kanał już na satelicie i w Canal+  23 nowe kanały w Canal+ online

23 nowe kanały w Canal+ online  TV Republika Plus i kanał narodowców poszerzyły zasięg

TV Republika Plus i kanał narodowców poszerzyły zasięg  Spółka TVN znów ma prezesa

Spółka TVN znów ma prezesa  Serial dla prawdziwych mężczyzn? Recenzja „Idź przodem, bracie” od Netfliksa

Serial dla prawdziwych mężczyzn? Recenzja „Idź przodem, bracie” od Netfliksa

Dołącz do dyskusji: TVN coraz bliżej zmiany właściciela. AT&T zgadza się na fuzję Discovery i WarnerMedia