Hossa na emerytalnym garnuszku OFE

Rozpoczęcie w kwietniu okresu, w którym Polacy mają dokonać emerytalnego wyboru, przypomniało o konsekwencjach tej decyzji dla rynku kapitałowego i koniunktury na giełdzie. Do tej pory mieliśmy do czynienia głównie z silnymi reakcjami emocjonalnymi inwestorów na rządowe pomysły. Niebawem mogą one realnie wpłynąć na sytuację na parkiecie.

Choć trudno w sposób wymierny i bezdyskusyjny oszacować wpływ obecności funduszy emerytalnych na nasz rynek kapitałowy i koniunkturę na nim panującą, to spojrzenie na potencjał, jakim dysponowały OFE, nie pozostawia wątpliwości. Przez piętnaście lat stanowiły one znaczącą siłę, działającą w jednym kierunku, czyli stojącą po popytowej stronie rynku. Choć wcześniej formułowano w związku z tym pewne obawy, nie spowodowało to jednak ani znaczącego zdominowania rynku przez OFE, ani wywindowania cen akcji do nieracjonalnych poziomów, ani też nie zniekształciło działania mechanizmów rynkowych. Trudno gdybać, co by było, gdyby funduszy emerytalnych nie było, ale jest faktem, że ich obecność nie doprowadziła do powstania spekulacyjnej bańki na giełdzie, ani nie „zapobiegła” załamaniu w okresie globalnego kryzysu finansowego. W obu sytuacjach zachowanie naszego rynku nie odbiegało znacząco od tego, co działo się na giełdach światowych. Teraz jednak nie sposób nie gdybać, co będzie, gdy potencjał funduszy emerytalnych znacząco się zmniejszy. To, że się zmniejszy, nie ulega wątpliwości. Zresztą proces ten trwa już od trzech lat. Niestety, stwierdzenia, że silne OFE nie zakłóciły rynkowych mechanizmów, nie da się ekstrapolować na sytuację, w której ta siła zdecydowanie zmaleje. Jest obawa, że będzie to miało negatywne konsekwencje nie tylko z punktu widzenia zachowania się kursów akcji i giełdowych indeksów, ale też dla kondycji rynku kapitałowego jak całości.

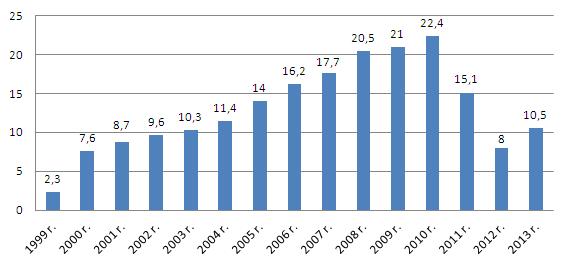

Od 1999 r. do początku kwietnia 2014 r., czyli przez piętnaście lat istnienia OFE, wpłynęło do nich z tytułu składek nieco ponad 198 mld zł. Daje to średnio 13,2 mld zł rocznie, czyli nieco ponad miliard złotych miesięcznie. Oczywiście napływ środków nie był równomierny. W pierwszych latach był niewielki. Nie licząc 1999 r., w którym fundusze dopiero rozpoczynały działalność, aż do 2004 r., co roku do OFE wpływało 7,6-11,4 mld zł. W latach 2008-2010 przelewy składek z ZUS przekraczały już 20 mld zł rocznie. Gwałtowne odwracanie tej zwyżkowej tendencji rozpoczęło się od 2011 r., wskutek decyzji o zmniejszeniu wymiaru składki trafiającej do drugiego filara. W efekcie w 2011 r. do OFE trafiło tylko 15,1 mld zł, czyli o jedną trzecią mniej niż w rekordowym pod tym względem 2010 r. W 2012 r. wartość przekazanych funduszom składek wyniosła już tylko 8 mld zł, a więc zmniejszyła się o połowę, w stosunku do i tak już mocno uszczuplonej rok wcześniej wielkości. Rok 2013 przyniósł zwiększenie wpływów do drugiego filara do 10,5 mld zł., co stanowiło wzrost o prawie jedną trzecią, czyli procentowo znaczny, ale kwotowo niezbyt istotny.

Kwoty składek przekazywanych do OFE (w mld zł)

Źródło: ZUS.

Rynek kapitałowy to skomplikowany mechanizm, podlegający wpływom wielu różnorodnych czynników, trudno więc wypreparować z nich znaczenie tego jednego, czyli drastycznego zmniejszenia dopływu pieniędzy do OFE. Nie ulega jednak wątpliwości, że właśnie z tego powodu mieliśmy w ostatnich latach wyraźne okresy słabości naszego rynku, które trudno było wyjaśnić wpływem innych czynników. Szczególnie drastycznie słabość ta ujawniała się w okresach nasilenia dyskusji o zmianach w systemie emerytalnym i w czasie prezentacji propozycji i decyzji w tym zakresie. Trzeba jednak podkreślić, że do tej pory zawsze mieliśmy do czynienia z sytuacją, w której funduszom wciąż przybywało pieniędzy. Pierwszym wyjątkiem było przekazanie około połowy kapitału do ZUS. Na razie ta poważna zmiana nie przyniosła widocznych negatywnych skutków dla rynku kapitałowego i koniunktury giełdowej, między innymi dzięki wprowadzeniu minimalnego limitu zaangażowania funduszy w akcje. W tym roku, po raz pierwszy może się pojawić sytuacja, w której saldo wpływów do OFE z tytułu składek i wielkości przekazywanych do ZUS środków z tytułu przekazywania kapitału klientów z tytułu „suwaka”, czyli mechanizmu przesuwania do ZUS środków osób, którym do emerytury pozostało mniej niż dziesięć lat. Po raz pierwszy w historii swej działalności fundusze mogą być zmuszone do sprzedawania akcji, w celu uzyskania gotówki na ten cel. Byłaby to zasadnicza zmiana warunków, w wyniku której OFE stanęłyby systemowo po stronie podażowej rynku. Według rządowych kalkulacji, w 2014 r. w efekcie mechanizmu „suwaka” OFE miałyby przekazać do ZUS nieco ponad 4,4 mld zł.

Kiedy do tej zmiany dojdzie i jak wielka będzie jej skala, zależeć będzie od decyzji Polaków, czy korzystać z funduszy emerytalnych, czy zdać się wyłącznie na ZUS. Gdyby wszyscy członkowie OFE zdecydowali się pozostać w funduszu, w 2014 r. łączna wartość wpływów ze składek do drugiego filara wyniosłaby około 9,5 mld zł. Oczywiście taki scenariusz jest nierealny. W wariancie optymistycznym można zakładać, że pozostanie w OFE zadeklaruje 50-60 proc. przyszłych emerytów. Taki układ dawałby niewielką nadwyżkę salda składek napływających do funduszy i przekazywanych przez nie do ZUS. W wersji bardziej realistycznej, zakładającej że udział w OFE zadeklaruje około jednaj trzeciej uprawnionych, pojawiłby się już deficyt, choć z uwagi na to, że zmiany nie obejmują pełnego roku, nie zmuszałby on raczej funduszy do pozbywania się akcji. Każdy wynik gorszy niż 30 proc. zadeklarowanych członków OFE, byłby sygnałem ostrzegawczym dla inwestorów, wskazującym na zwiększone ryzyko trwałej podaży akcji ze strony OFE. Wymuszałby on także kolejne zmiany w strategii inwestycyjnej samych funduszy. Trzeba bowiem mieć na uwadze, że w 2015 r. minimalny pułap udziału akcji w ich portfelach zmniejszy się z obecnych 75 proc. do 55 proc. i nie omieszkają skorzystać z okazji do zrównoważenia portfeli, ograniczając w nich udział akcji.

Można więc spodziewać się, że inwestorzy z niecierpliwością wyczekiwać będą na ostateczne wyniki wyboru Polaków oraz nerwowo reagować na sygnały dotyczące postępów tego procesu w trakcie jego trwania. Taka sytuacja może być czynnikiem hamującym zwyżki na warszawskim parkiecie w najbliższych miesiącach.

Roman Przasnyski, Open Finance

Newsletter

Newsletter

Była prezenterka TVN24 zaczyna pracę jako dyrektorka w PKP

Była prezenterka TVN24 zaczyna pracę jako dyrektorka w PKP  Play wymienia dekodery klientów UPC Polska

Play wymienia dekodery klientów UPC Polska  O świecie pełnym różnorodności. Recenzja serialu „Matki Pingwinów” Netfliksa

O świecie pełnym różnorodności. Recenzja serialu „Matki Pingwinów” Netfliksa  700 mln zł płynie w transzach do TVP i Polskiego Radia

700 mln zł płynie w transzach do TVP i Polskiego Radia  Tylu klientów straciło Legimi wskutek nowej opłaty

Tylu klientów straciło Legimi wskutek nowej opłaty

Dołącz do dyskusji: Hossa na emerytalnym garnuszku OFE